2022年4月からの東証・新市場区分を解説 企業がすべき対応とその事例は

文/横山 晴美

2022年4月4日、東京証券取引所は市場、区分を「プライム」「スタンダード」「グロース」の3市場に再編します。この再編により、投資家や企業にはさまざまな影響が生じるため、その目的や今後の動向について詳しく理解しておくことが大切です。今回は、再編を行う目的や背景、新市場区分について解説するとともに、再編に当たり、企業が上場先を選ぶ際の考え方について解説します。

目次[非表示]

- 1.東証 市場区分見直しの概要

- 1.1.1:市場区分見直しの背景

- 1.2.2:新市場の特徴と目的

- 2.新しい市場区分~コンセプトと上場基準~

- 2.1.1:プライム市場

- 2.2.2:スタンダード市場

- 2.3.3:グロース市場

- 2.4.4:市場の上場基準

- 3.2022年4月までの東証 市場区分再編のスケジュールと動向

- 3.1.1:再編の流れ

- 3.2.2:企業が見据えたいポイント

- 4.東証 市場区分見直しの影響と対応

- 4.1.プライム市場を目指すための対策

- 5.企業が選んだ市場の事例 一部上場からプライム、スタンダードへ 二部から上場廃止へ 各経営者の決断は?

- 6.まとめ : 目指すべき市場と企業戦略をリンクさせよう

東証 市場区分見直しの概要

そもそも東証の市場区分はなぜ再編されるのでしょうか。その背景や目的、新市場の特徴を確認してみましょう。

1:市場区分見直しの背景

市場区分が再編される背景として、従来の「東証1部」「東証2部」「マザーズ」「ジャスダック」で構成される4つの市場で課題が生じていることが挙げられます。主に次のような点が指摘されています。

1:各市場区分のコンセプト・棲み分けが曖昧

市場ごとのコンセプトが明確でなく、投資する際の判断基準として市場区分が機能しにくい点が問題視されています。

2:上場会社の持続的な企業価値向上の動機付けとしての役割を十分に果たせていない

上場基準や上場廃止基準の緩さに起因する課題もあります。例えば、「東証1部」へ直接上場するケースよりも、「マザーズ」や「ジャスダック」からのステップアップによる上場の方が、基準が緩い状況にあります。また上場基準と比べて、上場廃止基準が緩いため、基準に抵触して廃止になるケースはほとんどなく、市場からの退出が進まないことも問題点に挙げられています。

3:TOPIX(東証株価指数)が機能性と市場代表性を備えた指数として不十分

「東証1部」の上場企業数が増えたことや、流動性の低い銘柄が多いことから、TOPIX(東証株価指数)がベンチマークとして使用しにくくなっています。

2:新市場の特徴と目的

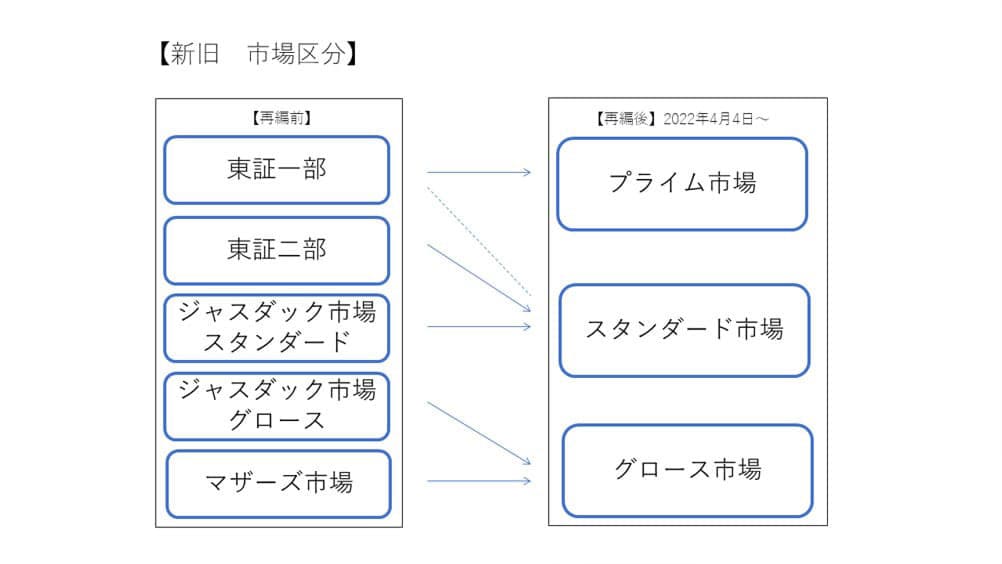

上記のような課題を解決するために、東京証券取引所は2022年4月に再編されます。新しい区分は「プライム」「スタンダード」「グロース」の3市場です。市場ごとの明確なコンセプトを提示して各市場の役割を明らかにするとともに、より厳格な上場基準・上場維持基準が設定されています。

東京証券取引所が2021年から行っているガバナンス順守の強化も、再編に伴い、前面に押し出す形となりました。特に「プライム」市場については、上場基準や順守すべきガバナンスに厳しい要件が課されます。

ただし、市場再編によって東京証券取引所の役割や立ち位置が変化するわけではありません。本来果たすべき役割を高い純度で担うための再編であると考えるといいでしょう。

この再編により、東京証券取引所は、“上場企業の「持続的な成長」と「中長期的な企業価値向上」を実現していく”としています。上場企業の質の向上により、国内外の多様な投資者からより高い支持を得ることができれば、投資マネーの流入も見込まれるでしょう。

図表1:東京商品取引所 新旧市場区分(左が変更前、右が変更後)

東京証券取引所 新旧市場区分の比較

東京証券取引所 新旧市場区分の比較

出典:JPX日本取引所グループ「市場区分見直しの概要」を参考に筆者作成

新しい市場区分~コンセプトと上場基準~

1:プライム市場

「プライム」は、最も基準が厳しい、最上位とされる市場です。

【コンセプト】

- 多くの機関投資家の投資対象になりうる規模の時価総額・流動性を持つ

- より高いガバナンス水準を備え、投資者との建設的な対話を実践

- 持続的な成長と中長期的な企業価値の向上へ取り組みを積極的に行う

【上場基準・上場維持基準概要】

上場基準は

- 株主数 800人以上

- 流通株式数 2万単位以上

- 流通株式時価総額 100億円以上

- 売買代金 時価総額250億円以上(上場維持基準は平均売買代金0.2億以上)

- 流通株式比率 35%以上

- 収益基盤 最近2年間の利益合計が25億円以上・売上高100億円以上かつ時価総額1000億円以上

- 財政状態 純資産50億円以上(上場維持基準は純資産額が正であること)

基本的な項目は、東証一部と同様です。ただし、上場廃止基準は、東証一部と比べて、プライム市場はより厳しく設定されています。

図表2:東証一部とプライム 上場廃止基準の比較(抜粋)

東証一部 |

プライム |

|

|---|---|---|

・流通株式時価総額 |

5億円未満 |

100億円未満 |

・売買高 |

最近1年間の平均売買高が10単位未満、又は3ヶ月売買不成立 |

平均売買代金0.2億未満 |

・流通株式比率 |

5%未満 |

35%未満 |

東京証券取引所 新旧上場廃止基準の比較(抜粋)

参考:JPX日本取引所グループ「市場区分見直しの概要」「上場審査基準」「上場廃止基準」より

2:スタンダード市場

「スタンダード」は、プライム市場に次ぐ位置づけの市場です。

【コンセプト】

- 公開市場の投資対象としてふさわしい、一定の時価総額・流動性を持つ

- 上場企業としての基本的なガバナンス水準を具備

- 持続的な成長と中長期的な企業価値の向上へ取り組みを積極的に行う

【上場基準・上場維持基準概要】

上場基準は

- 株主数 400人以上

- 流通株式数 2千単位以上

- 流通株式時価総額 10億円以上

- 売買代金 要件無し(上場維持基準は「月平均10単位以上」)

- 流通株式比率 25%以上

- 収益基盤 最近1年間の利益合計が1億円以上

- 財政状態 純資産額が正であること(上場維持基準は純資産額が正であること)

上場基準は、ジャスダック(スタンダード)と概ね同様です。ただし、こちらも上場廃止基準が厳しくなっており、ジャスダック基準では流通株式時価総額 が「2.5億円未満」でしたが、スタンダード市場では「10億円未満」となっています。

※参考:JPX日本取引所グループ「市場区分見直しの概要」「上場審査基準」「上場廃止基準」より

3:グロース市場

スタンダード市場に次ぐ市場で、成長性の高い企業が集まるとされます。

【コンセプト】

- 高い成長可能性を実現するための事業計画及びその進捗の適時・適切な開示が行われること

- 一定の市場評価が得られる一方、事業実績の観点から相対的にリスクが高い企業向けの市場となる。相対的に小規模の上場会社ではあるが、一定の流動性を備える

【上場基準・上場維持基準概要】

上場基準は

- 事業計画が必須。合理的に策定されているか、主幹事証券会社の見解が提出されているか、適切に事業や成長に関連する事項が情報公開されているかなど。

- 時価総額 新規上場時はなし。(上場維持基準 上場10年経過後40億円以上)

- 株主数 150人以上

- 流通株式数 千単位以上

- 流通株式時価総額 5億円以上

- 売買代金 要件無し(上場維持基準 月平均10単位以上)

- 流通株式比率 25%以上

マザーズと比較すると、上場・廃止基準は概ね同様です。ただしグロース市場では成長性が重視され、企業の規模・業界・事業特性等を踏まえて成長性が判断されます。

※参考:JPX日本取引所グループ「市場区分見直しの概要」「上場審査基準」「上場廃止基準」より

※プライム・スタンダード・グロース市場の上場基準・維持基準(2022年1月11日時点)

※東証一部・ジャスダック・マザーズの上場廃止基準(2020年11月1日時点)

4:市場の上場基準

図表3:プライム・スタンダード・グロース各市場の上場基準表(抜粋)

【プライム市場】

流通性 |

株主数 |

800人以上 |

流通株式数 |

20,000単位以上 |

|

流通株式時価総額 |

100億円以上 |

|

売買代金 |

時価総額250億円以上 |

|

ガバナンス |

流通株式比率 |

35%以上 |

経営成績・財政状態 |

収益基準 |

最近2年間の利益合計が25億円以上 売上高100億円以上かつ時価総額1000億円以上 |

財政状態 |

純資産額50億円以上 |

【スタンダード市場】

流通性 |

株主数 |

400人以上 |

流通株式数 |

2,000単位以上 |

|

流通株式時価総額 |

10億円以上 |

|

ガバナンス |

流通株式比率 |

25%以上 |

経営成績・財政状態 |

収益基準 |

最近1年間の利益が1億円以上 |

財政状態 |

純資産額が正であること |

【グロース市場】

流通性 |

株主数 |

150人以上 |

流通株式数 |

1,000単位以上 |

|

流通株式時価総額 |

5億円以上 |

|

ガバナンス |

流通株式比率 |

25%以上 |

※主要部分のみ抜粋(2022年1月11日時点)

東京証券取引所 プライム・スタンダード・グロース各市場の上場基準表(抜粋)

JPX日本取引所グループ「市場区分見直しの概要」を参考に筆者作成

2022年4月までの東証 市場区分再編のスケジュールと動向

続けて、2022年4月までに行われた市場区分再編のスケジュールを見てみましょう

1:再編の流れ

2021年9月以降の流れを紹介します。

- 2021年9月1日~12月30日……上場会社の市場選択期間

- 2022年1月11日……上場会社の新市場区分の選択結果の公表

- 2022年4月4日……新区分への一斉移行日(ただし、要件につき緩和措置あり)

※2022年1月11日時点のスケジュール

2:企業が見据えたいポイント

2021年6月に全上場企業3738社に対して、新市場区分の上場維持基準への適合状況を調べる目的で行われた東証の1次判定では、市場第一部上場企業2191社のうち、約30%の664社が、プライム上場維持基準未達となり、多くの企業が最上位市場から脱落する可能性があるとして、大きなニュースになりました。しかし、実際には緩和措置が設けられるため、その時点で要件を満たさなくても大きな混乱は避けられる見通しです。急激な変更は企業だけでなく、投資家にも影響が大きいこともあり、猶予期間が設けられたのでしょう。企業は最終的に目指すべき市場を見据えたうえで、猶予期間を有効に活用するように求められます。

また企業は、持続的な成長と中長期的な企業価値の向上を常に意識していかなければなりません。自社の中長期的な経営方針を定めたうえで、どの市場が適しているのか見極める必要があるでしょう。

東証 市場区分見直しの影響と対応

再編後の3市場について優劣は明記されていませんが、実質的には「プライム市場」が最上位とされています。3つの市場のうちどこに上場しているかで、企業ブランドに大きく影響するでしょう。

最上位のプライム市場に上場すれば、それだけで企業イメージの向上が期待できます。その結果、顧客へのブランド戦略、求職者への訴求力向上、競合企業との差別化などが強化されるでしょう。また、上位市場の企業ほど投資家からの資金を得やすくなることが、考えられます。

しかし、プライム市場の上場基準は厳しく、企業統治指針(コーポレートガバナンス・コード)も一段高い水準を満たすことが求められます。

プライム市場を目指すための対策

プライム市場を目指すことで企業体制にどのような影響が生じるのでしょうか。多くの企業が対応を迫られているなか、実施すべき施策をいくつか紹介します。

【1:企業統治指針順守の施策】

日本取引所の「コーポレートガバナンス・コード」に対する対応が必要です。記載されている項目には次のようなものがあります。

- 社外取締役の選任……一般株主と利益相反が生じるおそれのない社外取締役を少なくとも3分の1以上選任する

- 取締役会の多様性……性別・国際性・職歴・年齢などの偏りをなくし、取締役会の多様性を増す

- 社会・環境問題等についての適切な対応……気候変動などの地球環境問題、中長期的な企業価値の向上と持続的な成長などへの取り組みや、従業員の健康・労働環境への配慮

- 企業情報の開示……企業情報が利用者に正確に、わかりやすく、有用な情報として伝わることで株主との建設的な対話を実現するように努める目的で、企業の財務情報のみならず、経営戦略や経営課題などの非財務情報についても法令に基づく開示を適切に行う

上記全ての項目に完全対応することまでは求められていません。企業の状況や考え方によって取り組む項目と対応しない項目を取捨選択することが可能です。ただし選択しない項目については、その理由を説明する責任が発生します。そしてそれらの妥当性を判断するのは投資者等のステークホルダーです。

【2:流通株式比率を高めるための施策】

上場・上場維持において求められる流通株式比率は、プライム市場で「35%以上」、スタンダード市場でも「25%以上」です。基準を満たさない場合は次のような対策が必要です。

- 株式の持ち合いや親子上場の解消

- 非流通株となる自社株の消却

- 大株主に対して株式の売却を促す

企業によっては対応コストが大きくなることもあるでしょう。市場によって上場基準が異なるため、目指す市場によってかかるコストが変わります。より上位の市場を目指す場合は、位置することによって得られるメリットとコストを熟考することが必要でしょう。

企業が選んだ市場の事例 一部上場からプライム、スタンダードへ 二部から上場廃止へ 各経営者の決断は?

どの市場を目指すか決断した企業の事例を紹介します。

日本郵政株式会社は、グループ全体でのプライム市場上場を目指します。親会社の日本郵政が子会社の株を多数保有するため、その子会社が「流通株式比率」の基準を満たさない状態です。ひとまず経過措置の適用を受け、状況を改善していく意向です。その子会社は今後流通性を高めるための対応を行っていくとしています。

株式会社じもとホールディングスはスタンダード市場への上場を決めた企業のひとつです。地域に根差した金融機関として、グローバル企業向けとされるプライム市場に企業方針が馴染まないと判断した結果です。

他にも様々な企業がそれぞれ市場区分を選択していますが、国内大手の仏壇・仏具企業も、プライム市場の条件が厳しいことに加え、自社が国内向け産業であることからスタンダード市場への上場を決定しました。

一方で、川重冷熱工業株式会社、セコム上信越株式会社などは2021年に上場廃止しています。それぞれ川崎重工業株式会社、セコム株式会社との親子上場子会社でした。株式構成の点で上場コストの負担が大きいことや、上場維持上が難しいことが上場廃止の背景だとみられています。

まとめ : 目指すべき市場と企業戦略をリンクさせよう

企業としては、今後、どの市場を狙うか現実や将来を見極めて選択・目指していくことが重要です。市場コンセプトを理解して、自社の企業理念や企業戦略に合った市場を目指すことが望ましいでしょう。また理念が合致していたとしても、市場に上場し、維持するためのコストがかかりすぎてはメリットが得られないかもしれません。メリットとデメリットを冷静に見極めて判断していきましょう。

【プロフィール】 横山 晴美(よこやま・はるみ) ライフプラン応援事務所代表 AFP FP2級技能士 2013 年に FP として独立。一貫して個人の「家計」と向き合う。お金の不安を抱える人が主体的にライフプランを設計できるよう、住宅や保険などお金の知識を広く伝える情報サイトを立ち上げる。またライフプランの一環として教育制度や働き方関連法など広く知見を持つ。 |