インボイス制度はいつから?概要や留意点を解説

文/横山 晴美 ライフプラン応援事務所代表 ファイナンシャルプランナー

2023年10月1日より導入されるインボイス制度(適格請求書等保存方式)は、どのような制度なのでしょうか。消費税の仕税額控除にかかわる制度ですが、仕入れを行う買手側、売手側それぞれで対応や留意点が異なります。その仕組みや、制度に対応するための準備について、それぞれの立場で解説します。

目次[非表示]

- 1.インボイス制度とは

- 1.1.インボイス制度の概要

- 1.2.インボイス制度のメリットとデメリット

- 1.3.インボイス制度はいつから?

- 1.4.【インボイス制度 売手側の買い手側の構図】

- 2.インボイス制度における売手側の留意点

- 2.1.適格請求書発行事業者の義務とは

- 2.2.適格請求書発行事業者となるには

- 2.3.【インボイス制度 登録申請のスケジュール】

- 2.4.個人事業主が適格請求書発行事業者になるときの注意点

- 3.インボイス制度における買手側の留意点

- 3.1.買手側の義務と注意点

- 3.2.インボイス制度によって廃止される規定がある

- 3.3.インボイス制度の経過措置

- 4.まとめ : 変化や期限をよく理解してインボイス制度に対応しよう

インボイス制度とは

インボイス制度について、まずは、概要や導入による影響について見てみましょう。

インボイス制度の概要

2023年10月1日より導入されるインボイス制度は、正式には「適格請求書等保存方式」といいます。消費税の仕入税額控除に関わる制度です。

企業や個人事業主が商品等を販売・納品すれば、原則として売上げに応じた消費税がかかります。ただし商品等を仕入れている場合、「課税売上げにかかる消費税額(売上税額)」から「課税仕入れ等にかかる消費税額(仕入税額)」を差し引いて消費税を計算できます。これが「仕入税額控除」です。

これを行うために適格請求書(インボイス)が必要となります。

控除のためには売手は買手にインボイスを交付する必要があり、買手は一定期間それを保存します。インボイスを発行するためには、適格請求書発行事業者になる必要があります。免税事業者は事業者登録ができません。

導入の目的としては、軽減税率制度※への対応や、益税※※の抑制などが挙げられます。原則として、インボイス制度による控除を受けるには、要件を満たした「適格請求書」の保存が必要です。

※軽減税率制度……特定品目の課税率が低く定められる制度。消費税等の税率は、標準税率(10%)と軽減税率(8%)の複数税率。

※※益税……消費者から預かった税を納入せずに、合法的に事業者に発生する利益

インボイス制度のメリットとデメリット

インボイス制度の導入により、国は取引において消費税額と消費税率を正確に把握できるようになります。というのも、インボイス制度における適格請求書とは、売手が買手に対して正確な適用税率や消費税額等を伝える書類だからです。

特に軽減税率制度の導入後は、2種類の消費税率が混在するため経理処理が複雑になり、企業や個人事業主にとっては分かりにくさやミスが生じる可能性が高まるとされていました。今回のインボイス制度によって経理処理、消費税計算のミスが軽減されると考えられます。

また、公平性が担保される点もメリットです。消費税においては課税義務がある「課税事業者」と、納税義務が免除される「免税事業者」に分かれます。インボイス制度に対応できるのは「課税事業者」のみとなるため、課税事業者が増えると考えられます。免税事業者は消費者からは消費税額込みの金額を受け取っていますが、自社は消費税を払わないため益税という不公平が発生するので、課税事業者の増加によって取引における税負担の公平性が高まるといった効果が期待できます。

一方で、デメリットもあります。事業者は制度を理解して請求書の作成・交付・保管を行わなければいけません。企業によっては対応する経理部の業務負担が大きくなる可能性があります。また、取引先がインボイスに対応しない場合は、該当する取引のみが仕入税額控除を受けられず、消費税計算の手間が大きくなるでしょう。

加えて、もともと免税事業者であった事業者の場合は、書類仕事が増える上に新たに消費税の課税義務が生じるため利益が減少する恐れがあります。課税売上高が1000万円以下であれば、免税事業者を選択することが可能です。しかし、インボイス制度に対応するためには課税事業者になる必要が生じ、同時に消費税の課税義務も負うことになるので、どちらを選択すれば経営上有利になるかよく考える必要があります。

インボイス制度はいつから?

2023年10月1日からの導入以降は、買手側は「適格請求書」の受取・保存しないと、仕入税額控除を受けられません。ただし、適格請求書を発行できるのは「適格請求書発行事業者」として登録を受けた事業者のみです。つまり、原則として、売手の協力なしに、買手側が消費税の仕入税額控除を受けることができなくなるため、注意が必要です。

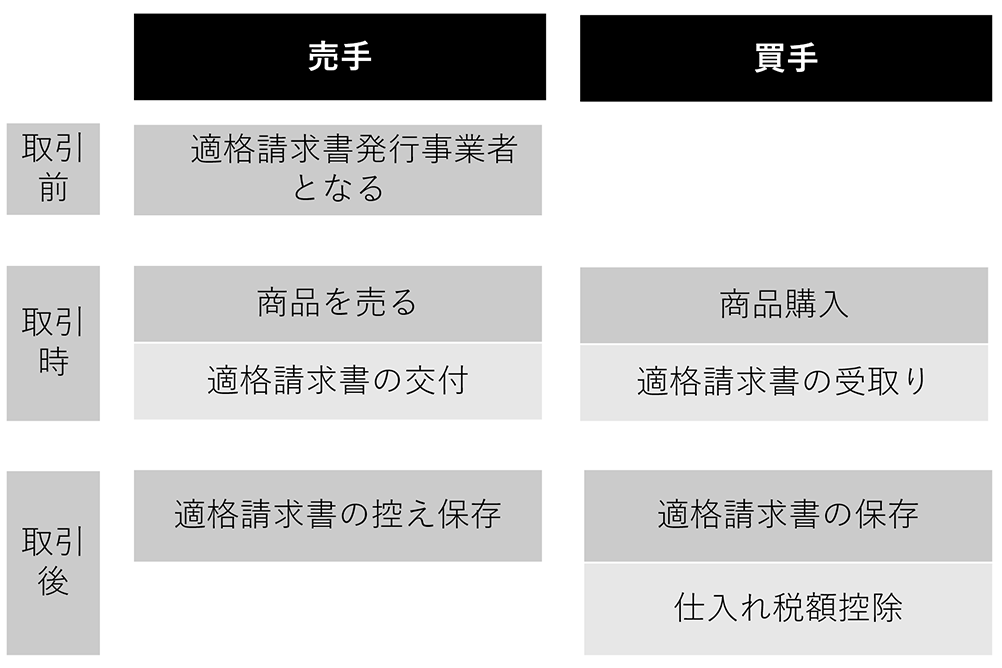

仕入税額控除をする買手側と請求書を発行する売手側。それぞれのやるべきことは次のとおりです。

【インボイス制度 売手側の買い手側の構図】

インボイス制度 売手側の買い手側の構図

インボイス制度 売手側の買い手側の構図

出典:国税庁の資料をもとに筆者作成

インボイス制度における売手側の留意点

続いては、インボイス制度における、売手側の一般的な留意点を見ていきましょう。

適格請求書発行事業者の義務とは

前述のとおり、インボイス制度に対応する場合は、「適格請求書」を交付する義務を負います。また単に交付するのみではなく、写しを保存することや、適格請求書に誤りがあった場合の修正義務などの義務も生じます。

適格請求書に記載する6つの事項は次のとおりです。

1.適格請求書発行事業者の氏名又は名称および登録番号

2.取引年月日

3.取引内容(軽減税率の対象品目である旨)

4.税率ごとに区分して合計した対価の額(税抜き、または税込み)、および適用税率

5.税率ごとに区分した消費税額等

6.書類の交付を受ける事業者の氏名又は名称

なお、不特定多数の顧客(買手)に対して販売等を行う小売業・飲食店業・タクシー業等にかかる取引については、適格請求書に代えて「適格簡易請求書」を交付可能です。「適格簡易請求書」とは記載要件がやや緩和されている請求書のことです。以後「適格請求書」と記載した場合は「適格簡易請求書」を含めるとします。

適格請求書発行事業者となるには

効力のある適格請求書を交付するためには、事前に「適格請求書発行事業者」の登録申請手続が必要です。適格請求書発行事業者になるかどうかは任意であるため、申請しない選択肢もあります。しかし、申請しない場合、原則として買手が税額控除を受けられません。

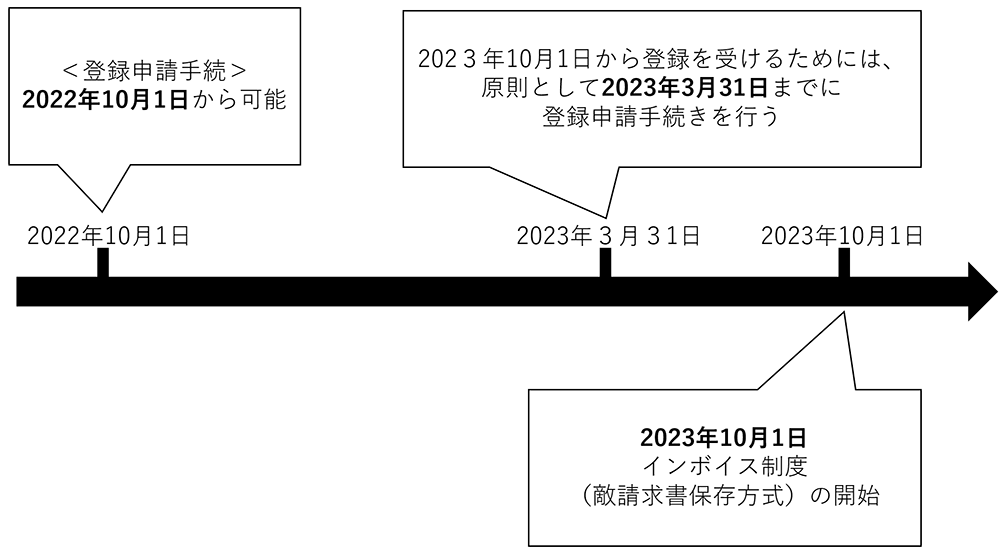

導入時期である2023年10月1日から適格請求書発行事業者として登録を受けるためには、原則として2023年3月31日までに登録申請手続きを行います。申請受付開始は2022年10月1日ですので、期間内で申請手続きができるよう情報収集と準備をしていかなければなりません。

【インボイス制度 登録申請のスケジュール】

インボイス制度 登録申請のスケジュール

インボイス制度 登録申請のスケジュール

出典:国税庁の資料をもとに筆者作成

個人事業主が適格請求書発行事業者になるときの注意点

個人事業主も、適格請求書発行事業者になることは可能です。ただし、前述の通り、適格請求書発行事業者になるためには、消費税の課税事業者にならなければなりません。そのため免税事業者を選択している個人事業主の場合、まずは「消費税課税事業者選択届」を税務署に提出することになります。また、インボイス制度に導入後の取引をスムーズに行うために、取引先にインボイス制度に対応する旨を早めに伝えておくといいでしょう。

インボイス制度における買手側の留意点

今度は、インボイス制度における、買手側の一般的な留意点を見てみましょう。

買手側の義務と注意点

買手側においては、仕入税額控除の適用を受けることが重要になるでしょう。しかし、適格請求書は交付を受ければ良いというわけではなく、適格請求書を保存しておかなければなりません。

ただし、バスまたは鉄道による旅客の運送(3万円以下)や自動販売機に売買等、適格請求書の交付義務が免除される取引もあります。そのようなケースでは、帳簿のみで仕入税額控除が可能であるなど、一定の例外があります。

ただし、そもそも買手が簡易課税制度を選択している場合は、仕入税額控除は適用されません。簡易課税制度は課税売上高から消費税額を計算するもので、実際の仕入額を控除する仕入税額控除を適用する余地がないからです。

インボイス制度によって廃止される規定がある

インボイス制度開始前の仕入税額控除の要件は、「区分記載請求書等保存方式」です。この制度では「3万円未満の課税仕入れ」および「請求書等の交付を受けなかったことにつきややむを得ない理由があるとき」は一定の事項を記載した帳簿等の保存のみで仕入税額控除が認められる、という規定がありました。

しかし、インボイス制度開始後は、この規定は廃止されます。仕入れ税額控除の要件が厳格化されるため、注意が必要です。

インボイス制度の経過措置

インボイス制度導入後は、免税事業者や消費者など適格請求書発行事業者以外の者からの課税仕入れは、原則として仕入税額控除の適用を受けることができません。しかし売手側が免税事業者等である場合、制度開始後6年間は仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています。

買手側にとって、その仕入取引が仕入税額控除の対象となるかどうかで仕入れ税額控除にかかる対応が分かります。継続して取引している相手には、早い段階で登録事業者に登録する見込みなのか、それともしない見込みなのかを確認しておくといいでしょう。

また、取引先が個人事業主や一人親方であるなどして、インボイス制度について精通していないかもしれない場合は、買手側が対応をリードするのも選択肢のひとつです。

まとめ : 変化や期限をよく理解してインボイス制度に対応しよう

インボイス制度による変化は自社だけで完結するものではないため、取引先と意思確認の必要性が生じます。また、売手にとっては請求書を作成する業務が、買手にとっては消費税処理にかかる業務がそれぞれ変わってくるでしょう。制度改正に対応する手間は生じますが、消費税の正確性が担保されるメリットも生じます。制度の内容を理解したうえで、必要な対応を、必要な時期までに行っていきましょう。

【プロフィール】 横山 晴美(よこやま・はるみ) ライフプラン応援事務所代表 AFP FP2級技能士 2013 年に FP として独立。一貫して個人の「家計」と向き合う。お金の不安を抱える人が主体的にライフプランを設計できるよう、住宅や保険などお金の知識を広く伝える情報サイトを立ち上げる。またライフプランの一環として教育制度や働き方関連法など広く知見を持つ。 |