住宅ローンの返済リスクとは? リスク軽減に向けて企業が従業員を支援する方法は

文/横山 晴美 ライフプラン応援事務所代表 ファイナンシャルプランナー

住宅の確保は重要な生活基盤のひとつであり、老後生活の安定につながるものとしてマイホームを持つことを重視する人は少なくありません。しかし、住宅の価格は高額です。そのため、通常は低い金利で融資を受けられる「住宅ローン」を利用するケースがほとんどです。企業によっては財形貯蓄制度や財形住宅融資といった方法で住宅取得を支援していますが、加えて「金融リテラシーの向上」をサポートし、リスクに備える提案によって従業員を支援できるのではないでしょうか。今回は、住宅を購入する際のリスクとリスク回避の方法、そして企業が行える支援について紹介します。

目次[非表示]

- 1.住宅購入における従来の企業支援

- 2.住宅ローンの返済リスクとは

- 2.1.住宅ローンがライフプランに与える影響

- 2.2.住宅ローン返済のリスク

- 2.3.1:経済状況の変化による収入減

- 2.4.2:健康状態の変化による収入減

- 2.5.3:ライフステージの変化による家計状況の悪化

- 3.住宅ローンのリスク予防策と対応策

- 3.1.住宅ローンリスクの予防策

- 3.2.1:返済できる額を借りる

- 3.3.2:ランニングコストを忘れずに見積もる

- 3.4.3:生活防衛費をあらかじめ準備する

- 3.5.住宅ローン返済が苦しい場合の対応策

- 4.経営戦略として福利厚生で金融リテラシーの向上を図る支援策も

- 5.まとめ : 安定した住宅購入の実現には金融リテラシーの向上が望ましい

住宅購入における従来の企業支援

従来ある住宅購入の企業支援として挙げられるのが、財形貯蓄制度です。財形貯蓄制度は従業員の給与から毎月一定金額を天引きして、勤務先が所定の金融機関に積み立てていくもので、預貯金は元本(預入額+元加利息)550万円まで利子等非課税となります。

財形貯蓄制度は、住宅の購入やリフォーム資金の準備を目的とした「財形住宅貯蓄」だけでなく、貯蓄の利用目的を限定しない「一般財形」、老後資金を貯めることを目的とした「財形年金貯蓄」を合わせて3種類があります。「財形住宅貯蓄」と「財形年金貯蓄」を合わせて元本(預入額+元加利息)550万円までは非課税措置がとられています。

また、財形貯蓄を利用している人は、持ち家取得資金として財形住宅融資と呼ばれる公的住宅ローンを利用できます。比較的低い金利水準で融資が受けられるほか、子育て中の勤労者や中小企業の勤労者については特例措置として金利引き下げが適用されるといったメリットがあります。

住宅ローンの返済リスクとは

財形貯蓄制度は、住宅購入資金を「貯める」ことや「借りる(融資を受ける)」といった購入時の支援がベースです。購入資金にかかわる支援は従業員にとって大きなメリットがあるものの、住宅購入後に生じたリスクには対応できていません。住宅ローン利用が与える影響と返済中に起こり得るリスクを見てみましょう。

住宅ローンがライフプランに与える影響

借入金額が大きく、返済期間が長い住宅ローンは、従業員のライフプランに大きな影響を与えます。

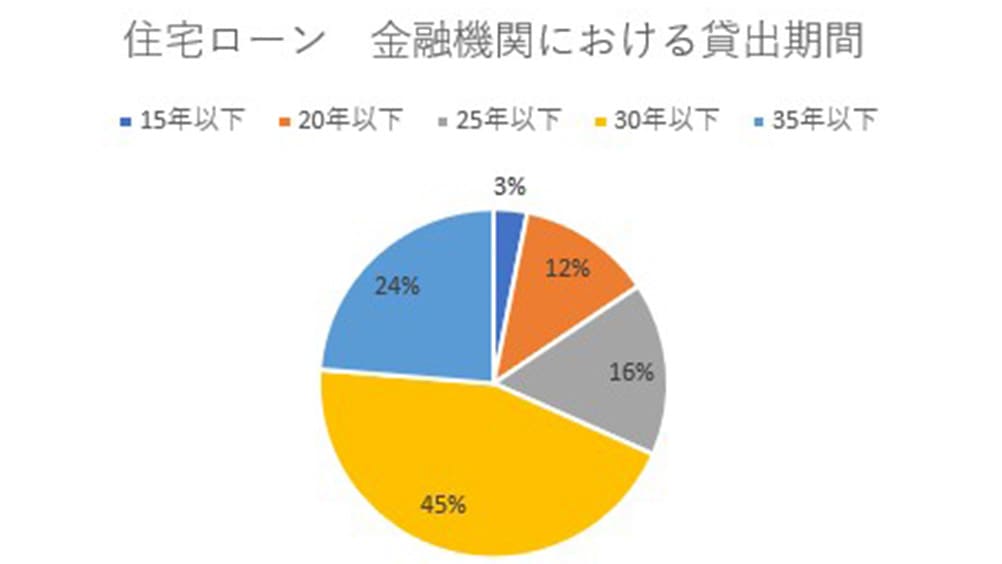

住宅金融支援機構が発表した「2020年度住宅ローン貸出動向調査」によると、住宅ローンの借入年数は平均27年。2019年における新規貸出期間の実績を見ると、「35年以下」「30年以下」が過半数を占めています。仮に35歳で30年の住宅ローンを組むと、65歳まで返済が続きます。65歳退職の場合、退職時に住宅ローンの返済は終了する見込みですが、それまでは住宅ローン返済の負担が大きく、老後資金の準備ができなくなる恐れがあります。

※2019年度の新規貸出実績(借り換え含む)

※「貸出期間35年以上」については1%未満なので記載せず

住宅ローン 金融機関における貸出期間

出典:住宅金融支援機構「2020年度 住宅ローン貸出動向調査」

また、住宅金融支援機構の「フラット35利用者調査」によると、新築物件の購入価格は近年、上昇傾向にあります。特にマンションの所要資金は2013年以降、8年連続で上昇。新築マンションの価格帯が大きいことはもちろん、比較的価格が抑えられる中古物件でも2000万円超の資金が必要です。住宅ローンを組むとしても、大きな資金が動くことになり、場合によっては住宅ローン返済が他の生活費を圧迫してしまう可能性もあります。

2020年のマンション・建売住宅の所要資金(全国平均)は次のとおりです。

マンション・建売住宅の所要資金

|

新築物件

|

新築マンション |

4,545万円 |

建売住宅 |

3,495万円 |

|

|

中古物件

|

中古マンション |

2,971万円 |

中古建売 |

2,480万円 |

2020年 マンション・建売住宅の所要資金

出典:住宅金融支援機構「2020年度 住宅ローン貸出動向調査」

住宅ローン返済のリスク

住宅ローンは、借入額が大きいほど、返済期間も長くなる傾向にあります。返済期間が長くなれば、その間にライフステージが変化し、収入や健康状態などにも変化が生じます。そうした状況変化によるローン返済のリスクとして、以下のような点が挙げられます。

1:経済状況の変化による収入減

最近ではコロナ禍を発端とする企業の業績悪化によるボーナスカット、残業の減少・消滅、休業等が生じています。結果、従業員は想定していた収入が得られず、返済が苦しくなってしまうことが推測できます。

2:健康状態の変化による収入減

加齢により、病気になるリスクも上昇します。病気になり休職や退職をすると、収入が減ることが予測されます。回復とともに収入が戻るとしても、収入が減っている間も返済は継続しなければなりません。返済が厳しくなるだけでなく、治療費や生活費にかかる負担が増大し、生活基盤自体に大きな不安を招きます。

3:ライフステージの変化による家計状況の悪化

一般的に、教育費は子どもの成長に伴い負担が増します。購入当初は問題なかった返済額も、教育費の増加によって家計が圧迫され、返済が苦しくなるケースがあります。

住宅ローンの返済が滞ると、最悪の場合は自宅が競売にかけられてしまいます。競売は内覧ができないことや購入における手続きが煩雑であることなどを理由に、市場価格よりも低い価格で売却されることがほとんどです。そのため、競売による売却価格を得ても、住宅ローンを返済しきれない事態になるかもしれません。

また住宅を売却した以上、新たに住む場所を探すことになります。多くは賃貸物件に引っ越すことになるでしょう。その場合、賃料支払いと残った住宅ローンの返済を合わせて行わなければならす、その後の生活再建が難しくなります。

住宅ローンのリスク予防策と対応策

お伝えしてきたように、住宅ローンにはリスクが伴います。万が一を想定し、生活再建が厳しくなるような事態を防ぐにはどうすればよいのでしょうか。具体的な予防策と対応策を解説します。

住宅ローンリスクの予防策

複数のリスクがあるからこそ、住宅購入前に予防策を知っておくことが重要です。次のような点を考慮するといいでしょう。

1:返済できる額を借りる

リスクの大きな予防策として、当初から返済できる額を借りることが有効です。状況の変化があることを想定する必要がありますが、返済可能額の見極めが難しい場合もあるでしょう。悩んだときはライフプランを見直し、下記のように今後の家計の変化を可視化していくといいでしょう。

- 子どもの成長に伴う教育費の負担

- 昇進、もしくは短時間勤務などに伴う世帯収入の変化

- 自身の老後資金の準備をいつから、どの程度行うか

一つの目安として、日本FP協会は、住宅ローン毎月返済可能額が、現在の家賃と住宅資金のため毎月貯金している額という考えを公表しています。

つまり、現在家賃が15万円で、住宅資金用に特に毎月別途貯めている金額が5万円なら、その人の現在無理のない毎月ローン返済額は毎月約20万円ということになります。それに上記の条件の予測と社会情勢や病気で残業ができなくなった場合などを考えて、返済できる範囲を決めていくことになります。

2:ランニングコストを忘れずに見積もる

住宅購入時には、住宅ローンにかかる諸経費や仲介手数料といった費用が発生します。一般に住宅購入時の諸経費は、物件価格の5~10%です。ローン借入額は返済総額ではなく、4000万円借りたとして、年利2%の30年ローンを借りたら、毎月の返済額は約14万8000円で、30年で返済しなければいけない額は5,322万5,000円となります。

また、購入後は十数万円程度の固定資産税を毎年納税していかなければなりません。マンションでは毎月共益費がかかる場合も多く、将来的にリフォームを行う場合大きな資金が必要となります。購入費用だけでなく、住宅維持にかかるこうしたランニングコストも忘れずに見積もりましょう。

3:生活防衛費をあらかじめ準備する

生活防衛費とは不測の事態や急な支出が必要な時にそなえておく資金のことです。経済状況・健康状態の変化といった収入減のリスクに備えて、生活費半年程度の「生活防衛費」をあらかじめ準備しておくと安心です。病気による収入減については、保障の厚い団体信用生命保険に加入することで、ある程度リスクを軽減する方法もあります。その場合、特約料が別途かかるケースがほとんどですが、リスク防止として有効な手段です。

住宅ローン返済が苦しい場合の対応策

事前の予防策を行っていても、返済が苦しくなってしまう可能性があります。家計のやりくりでは対応できない場合は、返済が滞る前に金融機関へ相談することが重要です。毎月の返済額を一時的に減額するほか、返済期間を延長して毎月返済額を減らす、もしくはボーナス返済の取りやめなど、一定の猶予がうけられることがあります。ただし、そうした手続きには手数料がかかることがあり、毎月の返済額は減っても総返済額が増える可能性もあります。猶予を受ける場合は、最終的に完済できるかどうかの視点を持って判断しましょう。

なお、猶予を受けても返済が難しいと判断した場合は、任意売却という選択肢があります。任意売却は、競売のように法的手続による強制的な売却ではなく、金融機関と相談のうえで行う売却です。競売より高値で売却できる可能性が高まるほか、主体的に売却スケジュールを決定していくことでその後の生活再建がしやすくなります。

住宅ローンのリスクは個々に生じるものですが、従業員の生活が乱れれば、企業の安定経営にも影響を及ぼします。企業は、住宅ローンに関する基本的な情報をつねに把握し、従業員向けの相談窓口を設けておくとよいでしょう。必要に応じてアドバイスが受けられる環境を整備することで、従業員の住宅ローン返済リスクを軽減できるでしょう。企業として情報提供できる下地を整えておくことで、従業員も安心して住宅購入に臨みやすくなるのではないでしょうか。

経営戦略として福利厚生で金融リテラシーの向上を図る支援策も

近年、福利厚生として、金融研修を実施する企業が多く見られます。専門家や顧問が行う資産形成講座のほか、金融庁の学習ページを使用したり、金融学習アプリを導入する場合もあります。これまでの傾向としては基礎知識のほか、確定拠出型年金や退職金運用などによる資産形成を対象とすることが多いようです。

企業に福利厚生としての金融研修を提供する専門サービスでは、その提供メニューが多様化し、従来の資産形成に加え、「女性向け」「不動産投資」「家計セミナー」「ライフプランセミナー」などさまざまな視点に広がっている様子が見られます。

資産形成による家計の安定は、住宅ローンリスクを減らすことにもつながります。また、ライフプランの知識を深めることで住宅ローン返済プランを構築しやすくなるでしょう。企業はさまざまな金融研修を実施することで、従業員の金融知識の幅を広げ、深めることが可能です。こうした取り組みは、従業員の人生設計を支援する一助にもなると考えられます。

まとめ : 安定した住宅購入の実現には金融リテラシーの向上が望ましい

従業員の生活安定は、企業の安定経営を支えるものです。しかし、住宅ローンを利用する従業員は、生活基盤にリスクを抱えています。こうしたリスクがあることを、まずは従業員個々が理解しておく必要があります。

金融リテラシー向上につながる機会を設けるほか、企業側がさまざまな金融・資産形成のための情報を把握し、必要に応じて従業員に情報提供できるような体制を整えておくならば、それは経営戦略のひとつといえるでしょう。

【プロフィール】 横山 晴美(よこやま・はるみ) ライフプラン応援事務所代表 AFP FP2級技能士 2013 年に FP として独立。一貫して個人の「家計」と向き合う。お金の不安を抱える人が主体的にライフプランを設計できるよう、住宅や保険などお金の知識を広く伝える情報サイトを立ち上げる。またライフプランの一環として教育制度や働き方関連法など広く知見を持つ。 |